Тренды фармацевтического рынка РоссииДата публикации: 28.08.2018 Агентство UM и компания IQVIA проанализировали тренды российского фармацевтического рынка: динамику продаж, изменения в поведении и предпочтениях покупателей, структуру медиа-инвестиций, поделились прогнозами развития, а также представили обзор мирового фармацевтического рынка. Фармацевтический рынок сегодня По итогам 2017 года объем мирового фармацевтического рынка оценивается в 1,15 трлн. долларов. Доля российского рынка в общем объеме мирового рынка фармацевтики составляет 1,3%. При этом США и Китай в совокупности занимают более 51% мирового фарма-рынка. Ожидается, что в ближайшие три года темпы роста мирового фармацевтического рынка в денежном выражении останутся на уровне роста 4% в год. Что касается российского рынка, то в 2017 году его объем составил 15,2 млрд долл., прогнозируется, что позитивная динамика роста в локальной валюте сохранится на уровне 8% в год. Мировой рынок безрецептурных препаратов в 2017 году достиг отметки в 126 млрд долларов, что примерно составляет 11% от общего фармацевтического рынка. Россия занимает пятое место в мире по объему продаж безрецептурных препаратов (4,8 млрд долларов, доля - около 3,8%). Однако стоит учитывать, что многие препараты, зарегистрированные в России как «безрецептурные лекарственные средства», в других странах имеют статус регистрации как «рецептурное лекарственное средство» или «биологически-активная добавка». «Сложившаяся кризисная ситуация в российской экономике негативно сказалась на динамике безрецептурного сегмента отечественного фарма-рынка. Потребители переключались на более дешевые препараты и отказывались от покупки так называемых life-style препаратов. Тем не менее, по нашим прогнозам, ожидается среднегодовой темп роста безрецептурного рынка на уровне 7% до 2020 года, а объем продаж безрецептурного фармацевтического рынка РФ составит 367 млрд руб. в 2018 году. Также надо отметить, что россияне увеличили потребление российских препаратов. Их доля возросла с 26% в 2013 году до 32% в 2017 году в стоимостном выражении, а в натуральном выражении достигла 60%», - говорит Алексей Савин, руководитель консалтингового подразделения IQVIA Россия и СНГ. В январе-апреле текущего года на российском розничном рынке сохраняется тенденция, сложившаяся в прошлом году - ускоренный рост рецептурных препаратов (+9%) и замедленный рост безрецептурных (+3%). При этом в крупнейшей категории на безрецептурном рынке - противопростудные средства - произошло снижение объема продаж в 2017 году на 7,6%. В тройку лидеров по объему продаж безрецептурных препаратов по итогам прошлого года вошли такие компании, как ОТиСифарм, Bayer Healthcare и Sanofi.

Потребительские тренды

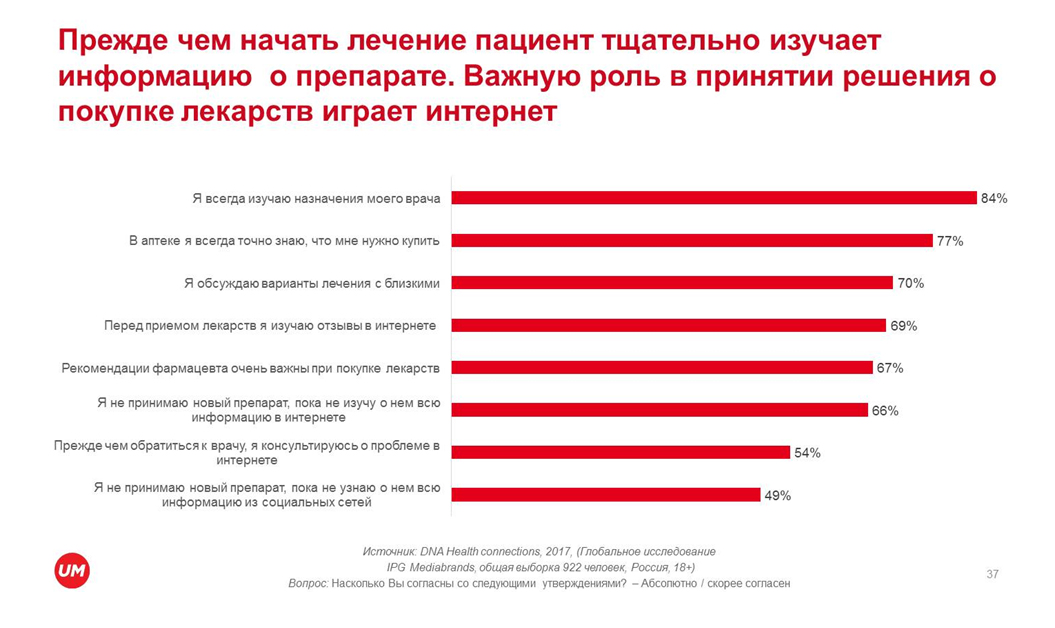

Среди наших соотечественников наблюдается рост пессимистичных настроений в оценке своего здоровья. Доля чувствующих себя хорошо/очень хорошо упала на 8 п.п. с 2014 года. Как следствие, россияне стараются лучше заботиться о себе - больше уделять времени сну и уходу за здоровьем. Это подтверждает и рост популярности платных клиник - за последние 5 лет в 2 раза выросла доля их посетителей, тогда как доля обратившихся в государственные медицинские учреждения снизилась на 9 п.п. Однако уровень использования платных медицинских онлайн-сервисов у российских пользователей довольно низкий, что является результатом недостаточной осведомленности о них – 74% не знают ни одного. Лидером по знанию и использованию является Яндекс. Здоровье (18%). Что касается решения о покупке лекарств, то согласно глобальному исследованию IPG Mediabrands «DNA Health connections»*, в России в большинстве случаев пациенты следуют рекомендации врача. Но, прежде чем начать лечение, 84% наших соотечественников тщательно изучают информацию в интернете о препарате, выписанном врачом, и отзывы имеют большое значение для принятия решения о покупке. Как и в случае с рекомендацией врачей, реклама лекарственных средств оказывается для большинства «отправной точкой» для поиска подробностей и отзывов в интернете. Так, 59% россиян ответили, что ищут информацию о препарате, который видели в рекламе. 79% россиян считают, что стоимость лекарств становится для них все более важным фактором, тем не менее, эффективность по-прежнему выступает главным приоритетом в лечении. Структура медиа-инвестиций в фармацевтической категории

Категория лекарственных препаратов является одной из самых рекламируемых в России и уверенно удерживает вторую позицию по объемам всех рекламных бюджетов и первую по бюджетам на ТВ рекламу. На ее долю приходится 13% инвестиций всех рекламных объемов рынка России и 25% ТВ-бюджетов, а рост инвестиций по итогам 2017 года составил 6%. Лидеры среди рекламируемых препаратов на ТВ - средства от проблем с ЖКТ и от простуды, на них приходится более 40% рекламных бюджетов. Ключевым медиа для фармацевтики по-прежнему остается телевидение, здесь сосредоточено 84% всех рекламных бюджетов, тогда как в интернете пока 3%. Однако активно растет сегмент онлайн-видео, имеющий большой потенциал с точки зрения эффективного построения коммуникации фарма-брендов и аудитории. Вторым медиаканалом после ТВ по итогам прошлого года стало радио с существенным увеличением рекламных инвестиций - общий объем бюджетов увеличился здесь на 30% по сравнению с 2016 годом, а также существенно изменился состав ТОП-20 рекламодателей. На национальном ТВ число фарма-рекламодателей и брендов изменилось незначительно. Состав ТОП-20 остается здесь стабильным, произошла лишь небольшая ротация между игроками. Первая двадцатка рекламодателей обеспечивает 80% всех медиаинвестиций. Медиа продвижение в аптечном канале На рекламу онлайн и офлайн аптек в 2017 году было потрачено 783 млн рублей, объем инвестиций в этом сегменте остается стабильным, но существенно изменилась структура медиа сплита онлайн аптек. Региональное ТВ полностью заменило национальное, увеличилась доля баннеров (+9 п.п.) и прессы (+4 п.п.), появилась наружная реклама. Более стабильной осталась структура медиа сплита офлайн аптек. Лидирующим медиа по-прежнему является региональное ТВ, на втором месте с небольшим отрывом – наружная реклама, на третьем – пресса. В бюджете лидеров категории онлайн аптек АСНА и Катрен (Apteka.RU) преобладает региональное ТВ. ТОП-3 рекламодателей офлайн аптек (Неофарм, Протек, Аптечная сеть 36.6) использует широкий набор медиа каналов, остальные размещаются только в региональном ТВ и ООН. Особенности продвижения фармацевтических продуктов в новых реалиях В настоящее время происходит обсуждение законопроекта о легализации дистанционной торговли лекарственными средствами. Пока речь идет о безрецептурных препаратах, торговлю которыми смогут осуществлять только аптеки. Это может «подогреть» спрос на безрецептурные средства благодаря повышению доступности и возможности конкуренции с более дешевыми рецептурными средствами в офлайн. В этой связи одной из важнейших задач для игроков рынка в плане продвижения станет наращивание активностей в digital. Уже сейчас наблюдается рост запросов на тему «онлайн аптека» - за первые четыре месяца 2018 года количество таких запросов увеличилось на 30%, а посещаемость крупнейших онлайн аптек и площадок выросла на 24% и достигла 127 миллионов визитов за этот период. «Фармацевтика - очень интересная и уникальная категория с точки зрения коммуникационных задач и лидирующий по медиа-инвестициям сегмент на коммуникационном рынке. Являясь, с одной стороны, достаточно консервативной отраслью, где доля ТВ в общем медиамиксе составляет порядка 80%, тем не менее, все больше рекламодателей смотрят в сторону digital. Учитывая новые законодательные инициативы и формирующиеся технологические реалии рынка, очень важно искать пути адаптации новых подходов к продвижению брендов. Для агентства UM фарма сегмент является стратегически важным и одним из ключевых. Обширный опыт работы с крупнейшими фарма брендами и компаниями позволил нам накопить глубокую экспертизу в этой категории. Но, только постоянно наращивая и углубляя знания, можно разрабатывать и внедрять новые подходы и максимально эффективные коммуникационные решения, поэтому мы уделяем большое внимание изучению инсайтов целевой аудитории, анализу последних трендов, исследованию настроений потребителей и лидеров мнений – врачей и фармацевтов», - отмечает Анна Мазурина, CEO Mediabrands Russia. * DNA Health connections - глобальное исследование среди пациентов и врачей, проведенное международной группой компаний IPG Mediabrands (объединяет медиаагентства UM, Initiative). Исследование посвящено изучению потребительского поведения и каналов коммуникации фармацевтических брендов, результаты которого в дальнейшем преобразуются в смарт медиа решения и используются при планировании и размещении рекламных кампаний клиентов на рынке безрецептурных препаратов. Ссылка на статью: http://www.advertology.ru/article145204.htm |