Финтех и брендинг: синергия технологийДата публикации: 15.05.2018 Структура мирового финансового рынка меняется на глазах. Традиционным западным лидерам с присущим им консерватизмом все сложнее отвечать на прогрессирующие запросы аудиторий. На пятки наступают растущие азиатские банки, IT-компании и стартапы. Это ведёт к изменению коммуникаций в отрасли — появляются новые темы, приемы становятся ярче и разнообразнее. Брендинг в финансовой отрасли превращается в поле инноваций и экспериментов. В 2016 китайский CZ Bank представил новую стратегию и стиль, ориентированный на поколение digital natives — премия 2018 REBRAND 100 в категории «Enterprise Rebrand»

Ветер с ВостокаСогласно отчету BrandFinance Banking 500, китайские банки заняли в 2018 году три позиции в пятерке наиболее ценных банковских брендов, и две из них первые. Помимо национальной специфики, которая обуславливает преобладание местных брендов на китайском рынке, фактором успеха стало широкое проникновение электронной коммерции. Поразительная скорость внедрения инноваций, в первую очередь в сфере мобильных технологий, и возрастающая конкуренция со стороны IT-индустрии повлекли необходимость для банков и их коммуникаций быстро эволюционировать. Несмотря на уверенное превосходство среди прямых конкурентов, китайские банки уже заметно теряют инициативу в пользу соотечественников из IT: крупнейшие в стране интернет-магазин Alibaba и мессенджер WeChat воспользовались своими огромными пользовательскими базами, чтобы создать собственные финансовые платформы. В 2016 году через два сервиса — WeChat Pay и Ali Pay — было проведено порядка 3 трлн долларов, и эта цифра растет. Согласно отчету BrandFinance China 300, средний прирост стоимости брендов двух компаний более чем в два раза превысил аналогичный показатель для брендов крупнейших банков. В статье «Традиционные банки Китая проигрывают конкуренцию брендов соперникам из интернета» Financial Times объясняет превосходство Alibaba и Wechat их четкой ориентацией на широкого потребителя. Бизнес крупных китайских банков традиционно опирается на обслуживание госкомпаний, и потому им оказалось сложно ухватить возможности, связанные с ростом благосостояния и запросов населения. Такие компании как Tencent и Alibaba, напротив, всегда занимались прямым обслуживанием потребителей и изучением их запросов, что позволило им лучше понимать финансовые запросы своих аудиторий. Именно поэтому Alibaba основала Alipay, платежный онлайн-сервис, в 2004 году — более чем на десятилетие раньше, чем появился аналогичный сервис от государственного China UnionPay. В этом году фонд Alibaba Group - Yu`E Bao обошел американский JP Morgan U.S. Government MMF и стал крупнейшим в мире фондом денежного рынка — на это ему потребовалось всего четыре года. При этом важно, что 99% активов фонда принадлежит розничным инвесторам: выраженная b2c-ориентация сама по себе является значимым отличием брендов финтеха. По словам генерального директора Brand Finance Дэвида Хэйга, приведенным в отчете Banking 500, большие технологические компании уже занимают сегменты финансового рынка, традиционно контролируемые банками, такие как платежи и кредитование. Он подчеркивает, что сила брендов Facebook и Google уже превышает показатели всех существующих банков. Опираясь на свой высокий кредит доверия, они вполне способны бросить вызов традиционным представителям банковской отрасли. Брайан Каплен, редактор издания The Banker, добавляет: «Никогда прежде банки не зависели от силы своих брендов так сильно, как сейчас. Угроза, исходящая от технологических компаний, особенно заметна на китайском рынке, где многие банки многократно увеличили инвестиции в продвижение в цифровом пространстве, сочетая технологические инновации со стратегиями, направленными на поколение интернет-пользователей». Единый опыт вместо набора действийВ докладе, озаглавленном «Как развитие цифрового потребительского опыта может помочь банкам в борьбе за сердца, умы и кошельки», аналитики BCG проводят различие между старыми моделями работы с потребителем, основанными на процессах, и моделями, фокусирующимися на потребительском опыте. Последние подразумевают соединение всех видов взаимодействия, необходимых для достижения нужного потребителю результата, в рамках единого, цельного, эффективного и ориентированного на его конкретную выгоду пути. Такие операции, как получение ипотечного кредита, могут включать взаимодействие десятков банковских процессов, департаментов, поставщиков и партнеров. При этом потребителю предлагается совершить множество выборов и действий, сопоставить различные цифры и условия, пообщаться с рядом специалистов. В новой парадигме все это должно выглядеть для человека как единое, непрерывное и интуитивно понятное действие. Качество потребительского опыта, включающее простоту, скорость и персонализацию, стало основным источником капитализации банковского бренда, влияющим на лояльность и готовность рекомендовать сервис окружающим. В докладе BCG дается 4 рекомендации по улучшению потребительского опыта финансовыми организациями:

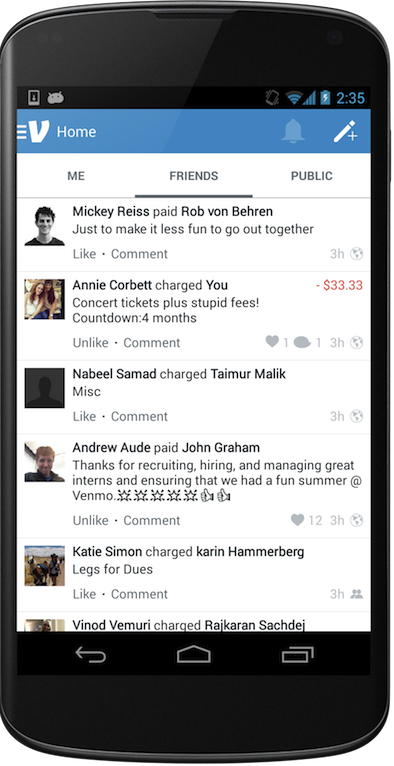

Первые две имеют особое значение для работы по формированию бренда. В основе клиентоориентированных методик находится глубокое понимание потребительских потребностей и ожиданий, ответы на которые должны воплощаться в бренде. Наблюдение за потребителем в его жизненном контексте, этнографические исследования, глубинные интервью и другие методы, выходящие за рамки изучения кредитной истории и социально-демографических характеристик, позволяют выявить реальные инсайты, обеспечивающие успех среди соответствующей аудитории. Неудивительно, что лидерские позиции на рынке стали занимать цифровые продукты, объединяющие большое количество точек контакта, составляющих путь потребителя, в едином окне мобильного приложения. Финтах-стартапы: племя младое, незнакомое…Стремительные перемены на рынке финансовых услуг начались с сегмента денежных переводов и обмена валют. Финтех-стартапы, предложившие потребителям новые возможности по выгодному переводу денег через мобильные приложения, стали быстро завоевывать рынок у таких мастодонтов, как Western Union или MoneyGram. Так, запущенный в 2011 году TransferWise, всего через 4 года был оценен инвесторами в 1 млрд долларов. Более свежий пример — основанный выходцами из России стартап Revolut, за два года достигший капитализации в 1,7 млрд долларов. Стартапов, выстраивающих новые модели потребительского опыта и быстро набирающих пользовательскую базу, с каждым годом становится все больше, и конкуренция между ними растет. Адаптироваться к этим условиям приходится и их старшим товарищам: за последние 5 лет практически все значимые сервисы по переводу валют провели ребрендинг. При этом у стартапов из финтеха есть два значимых преимущества — отсутствие необходимости дорогого внедрения в ритейле и исторического наследия, на которое ориентируются широкие аудитории традиционных финансовых институтов. Именно громкие финтех-проекты, успевшие провести ребрендинг в первые пять лет своего существования, стали задавать ключевые тренды в коммуникациях отрасли. Видео, раскрывающее новый бренд основанной в 1996 году компании TransferWise Большие игроки наносят ответный ударПример конкуренции между IT-индустрией и традиционными банками дает американский рынок, где активно разворачивается борьба двух проектов — Venmo и Zelle. Запущенный компанией Paypal проект Venmo позволяет американским пользователям переводить между собой деньги при помощи мобильного приложения или веб-интерфейса. Пользователи создают внутри платформы аккаунт, предоставляя базовую информацию о себе и своем банковском счете. Они могут находить получателей своих переводов по номеру телефона, логину или электронной почты. На платформе пользователи имеют отдельный счет, который они могут привязать к банковскому счету, дебетовым или кредитным картам. Помимо совершения переводов приложение также позволяет пользователям делить затраты, «скидываясь» со своих счетов на общую покупку. В первой четверти 2018 года через сервис было переведено 12 млрд долларов. Ответом на растущую популярность Venmo стал запущенный в 2017 году Zelle — проект компании Early Warning Services, принадлежащей крупнейшим банкам — Bank of America, BB&T, Capital One, JPMorgan Chase, PNC Bank, US Bank и Wells Fargo. Также, как и Venmo, это P2P-сервис для перевода средств через мобильное приложение или веб. Благодаря непосредственной связи с банками и интеграции в их собственные мобильные приложения, он предлагает более выгодные условия, чем Zelle, по безопасности и срокам переводов. Несмотря на более выгодные условия Zelle, эксперты прогнозируют, что Venmo будет наращивать свое лидерство. Что характерно, его значимым преимуществом они называют сходство с социальной сетью — приложение позволяет вести ленту своих переводов и затрат, сопровождая их комментариями и эмодзи.

Любопытно при этом, что Zelle и Venmo максимально дистанцируются от имиджа корпоративного продукта. По сути, они соревнуются в том, кто сможет представить широкому потребителю более неформальный и простой образ бренда. Venmo решает эту задачу, фокусируясь на интерфейсе мобильного приложения, а Zelle — на ярких образах представителей нового поколения. Это два основных подхода, которые, как правило, берут на вооружение стартаперы. Видео, объясняющее суть проекта Zelle на языке его непосредственных пользователей – хип-хопе Не один, а целых 5 выводов для органичного развития финтех-бренда:1. Ориентация на человека В основе стратегии — детальный образ аудитории, её потребности, интересы и привычки. Побеждает тот, кто адресует свой продукт наиболее точно. 2. Формирование уникального опыта Значение приобретают не конкретные характеристики финансового продукта, а простота использования и человеческие эмоции в процессе взаимодействия. Это значит, что все точки контакта с пользователем должны быть приняты в расчет при разработке. 3. Платформенный подход Финансовые услуги становятся частью образа жизни, как и популярные у людей платформенные сервисы — социальные сети, онлайн-шоппинг, сервисы знакомств и др. Важным условием развития бренда становится использование лучших практик и принципов их работы, что в дальнейшем обеспечит возможность выгодного партнерства. 4. Адаптировано под digital Основной площадкой становится цифровая среда, в которую бренд должен органично вписаться, используя вербальный и образный языки. 5. Социальная составляющая Любое мобильное приложение рано или поздно становится социальной сетью и пространством для самовыражения. Для начала, бренд должен дать аудитории высказаться, а затем быть услышанной. Это еще один шаг, направленный на успешное развитие коммуникации и образа бренда в целом. Михаил Бобылёв, Mildberry Ссылка на статью: http://www.advertology.ru/article144300.htm |